Децентрализованные платёжные системы: типы и примеры применения на основе Bitcoin, Ethereum и Stablecoin

Аннотация:

В последние годы децентрализованные платёжные системы привлекли внимание как революционная альтернатива традиционным финансовым системам. Они обещают повысить прозрачность, снизить комиссии и предоставить пользователям больше контроля над своими средствами, а также решить главную проблему традиционных централизованных систем финансовых расчётов — наличие централизованного посредника, имеющего возможность в любой момент менять правила игры.

В этой статье мы разберём основные типы децентрализованных платёжных систем, их применение и то, как они работают, на примерах блокчейнов Bitcoin и Ethereum, а также рассмотрим аналоги привычных валют, используемых в криптовалюте – Stablecoin.

Предпосылки к созданию децентрализованных платёжных систем

Децентрализованные платёжные системы возникли как ответ на недостатки существующих централизованных финансовых систем. К этим недостаткам можно отнести следующее.

• Цензура и контроль. Возможность централизованных финансовых учреждений контролировать доступ к средствам или блокировать их вызывает опасения у многих пользователей. Например, правительственные санкции или замораживание счетов могут использоваться для политического давления. Децентрализованные платёжные системы предлагают альтернативу, при которой никто не может ограничить доступ к средствам.

• Отсутствие прозрачности. Централизованные финансовые системы часто страдают от недостаточной прозрачности. Пользователи не могут проверить, как именно обрабатываются их транзакции, или получить точную информацию о состоянии своих активов. Блокчейн обеспечивает полную прозрачность — вся история транзакций доступна для проверки любому участнику сети.

• Недостаточная безопасность централизованных систем. Централизованные системы более уязвимы к хакерским атакам. В случае взлома одной компании или учреждения могут пострадать миллионы пользователей. В децентрализованных системах атака на всю сеть значительно сложнее, поскольку отсутствует единая точка отказа.

• Сложность международных переводов. Международные переводы через традиционные финансовые системы часто связаны с высокими комиссиями и длительным временем обработки. Банки и посредники взимают фиксированные сборы и проценты за обработку транзакций, что значительно увеличивает стоимость перевода. В отличие от этого, децентрализованные платёжные системы, такие как криптовалюты, предлагают возможность проведения транзакций с минимальными комиссиями, независимо от объёма и географии перевода.

Все эти проблемы — от цензуры и контроля до высоких комиссий и недостатка прозрачности — стали стимулом для создания децентрализованных платёжных систем. И как следствие, в 2008 году был изобретён Bitcoin, первая децентрализованная криптовалюта на основе блокчейна, которая предложила решение этих недостатков. Bitcoin исключил необходимость в посредниках, обеспечив прозрачные, защищённые и доступные транзакции, которые нельзя заблокировать или подвергнуть цензуре. Это стало началом новой эры в финансовой системе, где пользователи получили полный контроль над своими активами, а международные переводы стали быстрее и дешевле.

Что такое децентрализованные платёжные системы?

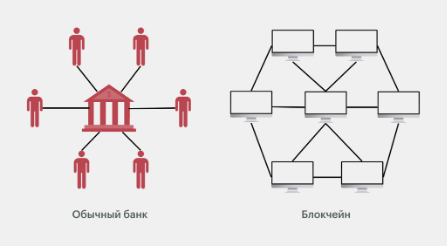

Децентрализованные платёжные системы – это системы, работающие без участия централизованных посредников, таких как банки или финансовые учреждения. В основе этих систем лежит технология блокчейн, которая позволяет участникам сети осуществлять транзакции напрямую друг с другом, без необходимости доверять третьей стороне. Блокчейн обеспечивает прозрачность и безопасность всех транзакций, а также делает систему устойчивой к цензуре и несанкционированным изменениям.

Перед началом рассмотрения отдельных типов децентрализованных платёжных систем поговорим о технологии блокчейн.

Блокчейн — это технология, которая представляет собой распределённый реестр или базу данных, где информация хранится в виде цепочки взаимосвязанных блоков. Каждый блок содержит набор записей (транзакций) и связан с предыдущим блоком посредством сохранения вычисленной хеш-функции от данных, хранящихся в блоке.

Основные принципы блокчейна:

1. Децентрализация. Блокчейн хранится и обновляется одновременно на множестве узлов сети (нод), а не в одной централизованной базе данных. Это делает систему менее уязвимой к сбоям и взломам.

2. Неизменяемость. После добавления блока в цепочку информация в нём становится неизменяемой. Изменения в уже записанных данных требуют согласования большинства участников сети, что делает подделку информации сложной и трудоёмкой задачей.

3. Прозрачность. В большинстве блокчейнов данные доступны для просмотра всеми участниками сети. Это обеспечивает высокую степень прозрачности и позволяет отслеживать транзакции и изменения.

4. Криптографическая защита. Блоки связаны между собой с помощью криптографических хеш-функций, которые обеспечивают целостность и безопасность данных. Это предотвращает изменение информации без обнаружения.

5. Консенсусный механизм. Для добавления нового блока в цепочку требуется достижение консенсуса (общего согласия большинства) среди участников сети. Существуют различные методы консенсуса, такие как Proof of Work (PoW) и Proof of Stake (PoS), которые определяют, как решается вопрос о добавлении нового блока.

Типы децентрализованных платежных систем

Bitcoin

Bitcoin, первая и наиболее известная криптовалюта, которая стала родоначальником блокчейнов и идеи децентрализации платёжных систем. Каждая транзакция подтверждается с помощью криптографических вычислений, называемых майнингом, которые выполняют узлы сети (майнеры). Это обеспечивает безопасность и неизменность данных, ведь для того, чтобы внести какие-то изменения, необходимо получить общее «одобрение» от остальных узлов сети.

Несмотря на все преимущества и новаторский подход, Bitcoin не лишён своих недостатков. С течением времени стали очевидны некоторые проблемы, которые показали, что не всё так идеально, как хотелось бы. К таким проблемам можно отнести следующее.

• Волатильность. Цена Bitcoin может сильно колебаться, что делает его неподходящим для расчетов, поскольку в ходе сделки курс может значительно поменяться, что осложнит взаиморасчёты.

Среднее дневное изменение цены Bitcoin, как в росте, так и в падении, обычно составляет около 3-5%. Однако важно отметить, что волатильность криптовалют сильно варьируется в зависимости от рыночных условий, например, во времена повышенной активности или новостного фона волатильность может существенно возрасти и превышать 10% в день.

• Скорость транзакций. Транзакции могут занимать некоторое время для подтверждения, что делает Bitcoin менее удобным для повседневных расчётов. Среднее время подтверждения одной транзакции в блокчейне Bitcoin составляет около 10 минут. Это связано с тем, что новый блок в сети создаётся примерно каждые 10 минут, и транзакции включаются в этот блок. Однако фактическое время может варьироваться в зависимости от загруженности сети и размера комиссии, которую пользователь готов заплатить. При высокой нагрузке транзакции с низкими комиссиями могут ждать подтверждения дольше.

Также для сравнения: количество транзакций в блокчейне биткоин в день примерно составляет 300 тысяч, тогда как в Ethereum (о нём мы поговорим чуть ниже) около одного миллиона транзакций в день.

• Высокие энергозатраты. Майнинг Bitcoin требует значительных вычислительных ресурсов и электроэнергии, что вызывает экологические и экономические вопросы.

Ethereum: расширение возможностей через смарт-контракты

Чтобы преодолеть некоторые из этих ограничений Bitcoin, в 2015 году появился новый блокчейн под названием Ethereum.

Ethereum революционизировал децентрализованные платёжные системы с помощью смарт-контрактов — программ, которые автоматически выполняются, когда выполняются заранее оговорённые условия. В отличие от традиционных договоров, смарт-контракты устраняют необходимость в посредниках, таких как банки или нотариусы, сокращая время и снижая риски ошибок. Эти автоматизированные контракты работают на блокчейне Ethereum и применяются для любых типов сделок — от простых транзакций до сложных финансовых соглашений.

Важной особенностью смарт-контрактов является их децентрализация, что означает, что после развёртывания контракта его код не может быть изменён или удалён, что гарантирует соблюдение его условий без вмешательства третьих сторон. Смарт-контракты находят широкое применение в финансовых операциях, управлении активами и создании децентрализованных приложений (DApps).

Также Ethereum сыграл ключевую роль в развитии стейблкоинов, предоставив технологическую основу для их создания и функционирования благодаря своим смарт-контрактам.

Stablecoins

Стейблкоины (Stablecoin) — это криптовалюты, которые имеют фиксированную стоимость, привязанную к определённым активам, таким как фиатные валюты (например, доллар США или евро), товары (например, золото) или даже другие криптовалюты. Эта привязка позволяет стейблкоинам избегать высокой волатильности, характерной для таких активов, как Bitcoin и Ethereum, обеспечивая большую стабильность цен для пользователей.

Таким образом, стейблкоины представляют собой интересный компромисс между стабильностью и децентрализацией, предоставляя пользователям определённые преимущества, но также сталкиваясь с рядом ограничений. Вследствие этого за время своего существования стейблкоины стали крайне востребованы в криптоэкономике. По состоянию на 2023 год объём выпуска крупнейших стейблкоинов, таких как Tether (USDT) и USD Coin (USDC), превысил 100 миллиардов долларов. Они используются не только для хранения стоимости, но и для международных переводов и торговли на децентрализованных биржах (DEX), занимая около 80% объёма транзакций на некоторых платформах.

Как работают стейблкоины?

Основной механизм работы стейблкоинов заключается в обеспечении их стоимости через залоговые активы или алгоритмы. Существует несколько типов стейблкоинов.

1. Фиатно-обеспеченные стейблкоины (например, USDT, USDC) поддерживаются резервациями в фиатной валюте. За каждым выпущенным токеном стоит реальный доллар, находящийся на счетах компаний-эмитентов.

2. Криптообеспеченные стейблкоины (например, DAI) привязаны к криптовалютам, таким как Ethereum, и их стоимость регулируется через систему смарт-контрактов, которые автоматически выпускают или сжигают токены в зависимости от изменения залогового обеспечения.

3. Алгоритмические стейблкоины (например, FRAX, AMPL) не имеют залогов в фиате или криптоактивах, их цена стабилизируется через алгоритмы, которые управляют предложением и спросом на рынке.

Смарт-контракты и стейблкоины

Смарт-контракты играют ключевую роль в работе стейблкоинов. Они автоматически регулируют эмиссию и обеспечение токенов, выполняя заложенные в них условия без участия посредников. Например, в протоколе MakerDAO, который выпускает DAI, смарт-контракты обеспечивают залоговые криптоактивы и следят за тем, чтобы выпущенные токены всегда были поддержаны необходимым количеством активов, то же самое работает и для других типов стейблкоинов.

Минусы стейблкоинов с точки зрения децентрализации

1. Централизованное обеспечение. Многие фиатно-обеспеченные стейблкоины, такие как USDT и USDC, поддерживаются централизованными организациями, что может привести к рискам, связанным с отсутствием прозрачности в управлении резервами и возможностью манипуляций.

2. Регуляторные риски. Центральные организации, выпускающие стейблкоины, могут подвергаться регулированию и давлению со стороны правительств, что ограничивает децентрализацию и свободу операций.

3. Правовые риски. Стейблкоины могут быть использованы для отмывания средств, особенно если платформы, через которые они перемещаются, не соблюдают строгие правила проверки: Know Your Transaction (KYT) и Know Your Customer (KYC), — направленные на борьбу с отмыванием денег и финансированием терроризма.

4. Уязвимость к централизованным атакам. Стейблкоины, управляемые централизованными компаниями, могут стать мишенью для хакеров или мошенников, что ставит под угрозу безопасность активов пользователей.

Например, в мае 2022 года произошёл крах стейблкоина TerraUSD (UST) и экосистемы Terra. UST, алгоритмический стейблкоин, потерял паритет с долларом, что вызвало панику на рынке. Массовые продажи UST и его связанного токена LUNA привели к обрушению цены LUNA с более чем 80 долларов до менее чем 1 доллара за несколько дней. Попытки сохранить привязку UST через сжигание LUNA только усугубили ситуацию.

Хотя технически взлома не было, некоторые эксперты указывают на манипуляции рынком как на причину краха. Этот инцидент стал важным уроком о рисках алгоритмических стейблкоинов в криптоиндустрии.

В целом, благодаря своей стабильности, стейблкоины стали важным элементом экосистемы децентрализованных финансов (DeFi), обеспечивая пользователям доступ к стабильным активам в условиях волатильных рынков криптовалют.

DeFi и DApps

DeFi (Decentralized Finance), или децентрализованные финансы, это новый виток в развитии финансовых технологий, который предлагает пользователям доступ к финансовым услугам без посредников, таких как банки или платёжные системы. DeFi и DApps полагаются на блокчейн как на инфраструктуру для хранения данных и выполнения операций. Блокчейн обеспечивает безопасность, неизменность данных и децентрализованную природу, которая является основой для децентрализованных приложений. Эта концепция активно развивается с 2018 года, и к 2023 году её популярность значительно возросла. По состоянию на конец 2023 года общий объём средств, заблокированных в DeFi-протоколах, превысил 50 миллиардов долларов, что свидетельствует о растущем доверии к децентрализованным платформам.

Основные виды DeFi-приложений

1. Децентрализованные биржи (DEX). DEX — это платформы, где пользователи могут напрямую обменивать криптовалюты без посредников. Примеры таких бирж включают Uniswap, SushiSwap и PancakeSwap. В отличие от традиционных централизованных бирж, на DEX пользователи сохраняют полный контроль над своими активами, а сделки осуществляются с использованием смарт-контрактов. В 2023 году DEX составляли около 15% общего объёма торгов на рынке криптовалют.

2. Протоколы кредитования и заимствования. Платформы, такие как Compound и Aave, позволяют пользователям брать кредиты под залог криптоактивов или предоставлять ликвидность для получения дохода в виде процентов. В 2023 году на таких платформах было размещено более 10 миллиардов долларов активов. В отличие от традиционных кредитных систем, здесь не требуются кредитные проверки, а процентные ставки автоматически регулируются в зависимости от спроса и предложения.

3. Протоколы доходного фермерства. Yield Farming, или доходное фермерство, позволяет пользователям зарабатывать проценты, предоставляя свои активы в ликвидные пулы на платформах, таких как Yearn Finance или Curve Finance. Эти платформы предлагают пользователям возможность получать пассивный доход за счёт предоставления ликвидности другим пользователям DeFi-сетей.

4. Протоколы деривативов и страхования. DeFi также охватывает более сложные финансовые инструменты, такие как деривативы и страховые продукты. Примеры включают Synthetix, платформу для создания токенов, привязанных к реальным активам, и Nexus Mutual, предлагающую страхование смарт-контрактов. Эти протоколы позволяют пользователям хеджировать риски и торговать синтетическими активами, представляющими реальные товары или акции.

Статистика использования DeFi:

- по состоянию на 2023 год количество активных пользователей DeFi превысило пять миллионов;

- среднемесячный объём транзакций на DeFi-протоколах составлял более 100 миллиардов долларов, что указывает на рост популярности среди инвесторов и трейдеров;

- наибольший рост продемонстрировали протоколы DEX и кредитования, на которые приходится около 60% всего заблокированного капитала.

Преимущества DeFi

1. Прозрачность и контроль над активами. Пользователи сохраняют полный контроль над своими активами, так как все операции проводятся через смарт-контракты, открытые для аудита. Любой пользователь может проверить код смарт-контракта и увидеть, как именно обрабатываются его средства.

2. Низкие комиссии и высокая скорость транзакций. Устранение посредников позволяет значительно сократить комиссии за транзакции и ускорить их выполнение. Это особенно важно для международных переводов и операций с активами, где традиционные системы могут быть медленными и дорогими.

3. Финансовая инклюзивность. DeFi-платформы предоставляют доступ к финансовым услугам жителям развивающихся стран, где банковская инфраструктура слабо развита. Это способствует расширению возможностей для миллионов людей, которые раньше не имели доступа к кредитам или инвестиционным продуктам.

Недостатки DeFi

Несмотря на быстрый рост и потенциал, DeFi сталкивается с рядом проблем.

• Риски безопасности. Смарт-контракты могут содержать уязвимости, что делает их мишенью для хакеров.

• Низкая ликвидность некоторых платформ. В отличие от традиционных финансовых рынков, некоторые DeFi-платформы страдают от недостатка ликвидности, что может привести к проблемам с исполнением крупных сделок.

• Регуляторные неопределённости. Поскольку DeFi-сектор ещё недостаточно урегулирован, существуют риски, связанные со вмешательством регуляторов и изменением законодательства в разных странах.

DeFi — это революционная модель, которая трансформирует мировую финансовую систему, предоставляя пользователям новые возможности для контроля и управления своими активами. Несмотря на существующие риски и недостатки, эта технология продолжает развиваться и привлекать всё больше пользователей и инвесторов, предлагая широкий спектр финансовых услуг на основе блокчейна.

Нововведения: Ethereum 2.0 и переход на Proof of Stake

Ethereum с момента своего создания уже успел получить серьёзное обновление на версию 2.0. И с переходом на Ethereum 2.0 сеть стремится решить проблемы масштабируемости и энергопотребления, присущие модели Proof of Work (PoW) – майнингу, на котором основан Bitcoin. Переход на Proof of Stake (PoS) предполагает использование стейкинга (замораживания токенов для обеспечения безопасности сети) вместо майнинга, что делает сеть менее энергоёмкой и более экологически чистой. Кроме того, PoS увеличивает производительность сети, позволяя обрабатывать тысячи транзакций в секунду.

Ethereum 2.0 также внедряет концепцию шардинга — это разделение данных сети на несколько сегментов, что позволяет каждому узлу сети обрабатывать только часть информации. Эти нововведения делают Ethereum более мощной платформой для создания масштабируемых и эффективных децентрализованных приложений, что, в свою очередь, стимулирует дальнейшее развитие DeFi и DApps на основе смарт-контрактов.

Запуск Ethereum 2.0 послужил катализатором для появления и развития технологии блокчейн второго уровня — Layer2. Layer 2 (L2) блокчейны — это решения, созданные для того, чтобы улучшить работу основного блокчейна Ethereum, сделав его быстрее и дешевле в использовании.

Layer 2 работает как дополнительный уровень, который берёт на себя часть нагрузки с основного блокчейна. Это помогает обрабатывать транзакции быстрее, при этом сам блокчейн остаётся таким же безопасным. Важно то, что L2-блокчейны «работают вместе» с основной сетью, дополняя её, но не изменяя её работу. Это делает криптовалютные операции доступнее для пользователей, особенно, когда сеть сильно загружена.

Таким образом, Ethereum хоть и имеет свои недостатки, такие как высокие комиссии и скорость обработки в моменты высокой нагрузки, сложность разработки и уязвимость смарт-контрактов, но продолжает оставаться лидером в мире децентрализованных приложений и финансовых технологий, предлагая надёжную, автоматизированную и масштабируемую инфраструктуру для будущих цифровых платёжных систем.

Заключение

Децентрализованные платёжные системы, несмотря на свои очевидные недостатки, такие как высокая волатильность, проблемы с масштабируемостью и потенциальные регуляторные риски, продолжают активно развиваться. Технологии, такие как Ethereum 2.0 и решения второго уровня, открывают новые горизонты для повышения эффективности и удобства использования. Стейблкоины, несмотря на свои сложности, обеспечивают стабильность и доступность, что делает их важным элементом криптоэкономики.

С каждым новым достижением и решением текущих проблем децентрализованные финансовые системы становятся всё более привлекательными для пользователей по всему миру. Возможно, когда эти недостатки будут устранены, нас ждёт будущее, в котором децентрализованные платёжные системы станут неотъемлемой частью финансовой экосистемы, предлагая безопасность, прозрачность и доступность для всех.

Материал подготовлен на основе опыта и при поддержке российской исследовательской компании «Шард», специализирующейся на использовании когнитивных методов при решении новых вызовов для финансовой системы. Аналитические инструменты платформы «Шард» позволяют провести собственное крипторасследование и запросить аналитическую поддержку и правовую помощь. Компания предоставляет решения, способные эффективно справляться с этими проблемами, используя свои инструменты Know Your Transaction (KYT). Платформа «Шард» предназначена для широкой аудитории потенциальных пользователей: от частных лиц с минимальным участием в криптотранзакциях до профессиональных игроков рынка крипто- и фиатных валют.

Список литературы

1. Nakamoto S. Bitcoin: A Peer-to-Peer Electronic Cash System // 2008. Ссылка на документ: [https://bitcoin.org/bitcoin.pdf] (Дата обращения: 20.09.2024).

2. Buterin V. Ethereum Whitepaper // 2013. Ссылка на документ: [https://ethereum.org/en/whitepaper/] (Дата обращения: 20.09.2024).

3. MakerDAO Documentation. Описание системы DAI // MakerDAO, 2021. Ссылка на документ: [https://makerdao.com/en/whitepaper/] (Дата обращения: 21.09.2024).

4. CoinMarketCap. Статистика криптовалют, рыночная капитализация, объёмы торгов // CoinMarketCap, 2024. Ссылка на сайт: [https://coinmarketcap.com/] (Дата обращения: 21.09.2024).

5. DeFi Pulse. Данные по децентрализованным финансовым платформам (DeFi) // DeFi Pulse, 2024. Ссылка на сайт: [https://defipulse.com] (Дата обращения: 21.09.2024).

6. Шард. Инструменты KYT// Shard, 2024. Ссылка на сайт: [https://shard.ru/services/kyt-tools] (Дата обращения: 24.09.2024).

7. Binance Research. Отчёты по криптовалютам и DeFi решениям // Binance, 2024. Ссылка на сайт: [https://research.binance.com/] (Дата обращения: 24.09.2024).

Об авторах:

Мельников Сергей Иванович, Россия, Москва, info@shard.ru

Черноусов Егор Александрович, Россия, Москва, info@shard.ru